サイプレスが新たな買収ターゲットを定める、メモリメーカーのISSI:ビジネスニュース 企業動向

Cypress Semiconductor(サイプレス・セミコンダクタ)が、新たな買収案件に乗り出したようだ。メモリ技術などを手掛ける米国のISSI(Integrated Silicon Solution)である。

Cypress Semiconductorは2015年5月13日、メモリ技術を手掛ける米国ISSI(Integrated Silicon Solution)の取締役会に書面を送付し、ISSIの発行済み株式の100%を1株当たり19.75米ドルの現金で買収するという提案を表明した。Reuters(ロイター通信)によると、今回提示された金額は、Summitview Capitalが率いる中国のコンソーシアムが以前に申し出ていた買収金額を上回るという。また、Thomson Reuters(トムソンロイター)のデータによると、2015年5月1日時点のISSIの発行済み株式は3180万株で、時価総額は6億2730万米ドルだという。

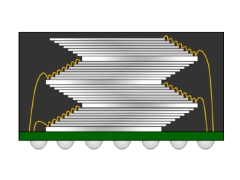

ファブレス半導体メーカーであるISSIは、自動車や通信、産業、デジタル家電などの市場に向けた高性能ICの設計/販売を手掛けている。主要製品として、低容量から高容量までのDRAMや、高速/低消費電力SRAMなどをそろえる。この他にも、NOR型フラッシュメモリや、高性能アナログ、ミックスドシグナルICなどの設計/販売も行っている。

ISSIはCypressが提案書を送付したことを認め、これに対して、2015年3月12日にUphill Investmentとの間で合意に至った合併契約について取り上げている。Uphill Investmentはこの合意の中で、ISSIの全ての発行済み普通株式を1株当たり19.25米ドルの現金で取得することで合意したという。ISSIは、「Cypressの提案は、Uphillとの合併契約の中に記されている“より高額な提案”に相当するといえる。このため今後、Cypressの買収提案について話し合いや交渉を進めていくことになるだろう。ISSIはもともと、2015年6月3日に臨時株主総会を開き、そこでUphillの提案について検討するつもりだった」と述べている。

Cypressは2014年12月末に、Spansionを40億米ドルで買収することで合意している。この手続きが完了したことから、今回ISSIに対して買収を申し込んだとみられる。EE Timesが2015年3月に報じているように、CypressとSpansionは当時、「今回の合併により、両社の連結収益は約20億米ドルに達する。今後3年以内に、1年間当たり1億3500万米ドルのコストを削減できるようになる見込みだ。また、両社の製品ラインはほとんど重複していない。合併会社は、車載向けメモリ/マイコン市場で第4~5位のサプライヤになるだろう」と語っている*)。

*)関連記事:Cypress、Spansionの経営統合が完了

CypressがISSIの買収に成功すれば、車載向け製品を一段と拡充できる見込みだ。現在、車載向け市場が拡大している要素の1つとして挙げられるのが、インフォテインメントシステムの増加である。ISSIは2015年1月、車載向けグレードのシリアルNOR型フラッシュメモリの量産に入ったことを発表している。同社はこれについて、ADAS(先進運転支援システム)やカメラアプリケーション、レーダーシステムなど、成長を遂げている分野において市場を拡大していくための取り組みの一環だとしている。また同社は、SpansionのNOR型フラッシュメモリ「Spansion HyperFlash」と高速インタフェース技術「HyperBus」のライセンス供与を受けることで合意したことも明らかにしている。これにより、車載/産業関連の顧客企業に向けた、フラッシュメモリ製品ポートフォリオの拡大を狙う考えだ。

Cypressは、2012年にもFRAM(強誘電体メモリ)を手掛けるRamtronを買収している。

【翻訳:田中留美、編集:EE Times Japan】

関連キーワード

サイプレス セミコンダクタ | 買収 | Spansion | フラッシュメモリ | Reuters(ロイター) | 企業動向(エレクトロニクス) | ビジネスニュース(EE Times Japan)

Copyright © ITmedia, Inc. All Rights Reserved.

Special Contents

- PR -- 逕」讌ュ逕ィ讖溷勣�剰ィュ蛯吶�螳牙ョ夂ィシ蜒阪→髟キ蟇ソ蜻ス蛹悶r螳溽樟縲�崕貅舌�繝ォ繧ケ繝「繝九ち繝ェ繝ウ繧ー縺ョ蠑キ蛹也ュ�

- GaN縲ヾiC繝代Ρ繝シ蜊雁ー惹ス薙�謚陦馴擠譁ー縲PCIM 2025繝ャ繝昴�繝遺補暮崕蟄千沿2025蟷エ8譛亥捷

- 繧、繝。繝シ繧ク繧サ繝ウ繧オ繝シ縺�縺代§繧�↑縺�蜿守寢貅舌r謗「繧九た繝九�縺ョ蜊雁ー惹ス捺姶逡・

- 菴山DS��on�臥音諤ァ縺ィ蠎�>螳牙�蜍穂ス憺�伜沺��SOA�峨r荳。遶九☆繧九ヱ繝ッ繝シMOSFET縺ョ螳溷鴨縺ィ縺ッ��

- 48V/54V蟇セ蠢懊ワ繧、繝悶Μ繝�ラ髯榊悸繧ウ繝ウ繝舌�繧ソ繝シ縲�崕貅占ィュ險医r縺ゥ繧後□縺醍ー。邏�蛹悶〒縺阪k��

Special Contents 1

- PR -Special Contents 2

- PR -記事ランキング

- 車載半導体ランキング、首位はInfineonでルネサスは5位

- HBMの代替どころか、勇み足で終わりかねない「HBF」

- Intel低迷でSamsungが笑う? パッケージングのエース級人材が移籍

- チップ分解で20年をたどる 「万華鏡」のように変化し続ける半導体業界

- 米国半導体の強化は100%関税よりIntel支援 ── 分社発表から1年、結論を急げ

- 「ファウンドリー事業完全放棄の可能性」、Intel CEOが言及

- 「あえてレガシー半導体」のSkyWater Infineon工場買収で生産能力4倍に

- 「コイン1枚に5トンのゾウ4頭分」の応力を制御、300mm GaNウエハーの量産近づく

- TSMCが6インチウエハー製造を段階的に停止へ

- 「AppleがSamsungから半導体調達」報道、ソニーの反応は

Cypressは次の買収案件のターゲットをISSIに定めたようだ

Cypressは次の買収案件のターゲットをISSIに定めたようだ CypressとSpansion統合――Cypressの名が残り、マイコンはシェア9位か

CypressとSpansion統合――Cypressの名が残り、マイコンはシェア9位か メモリ編:次世代大容量フラッシュと次世代高速DRAMに注目

メモリ編:次世代大容量フラッシュと次世代高速DRAMに注目 東芝、SSD並みの性能を実現する組み込みNANDメモリ用コントローラ開発

東芝、SSD並みの性能を実現する組み込みNANDメモリ用コントローラ開発 さよなら「エルピーダメモリ」――2月28日から「マイクロンメモリ ジャパン」に

さよなら「エルピーダメモリ」――2月28日から「マイクロンメモリ ジャパン」に Cypress、Ramtronを1億980万ドルで買収

Cypress、Ramtronを1億980万ドルで買収