パンデミック後の半導体製造、ボトルネックになるのは日本なのか:湯之上隆のナノフォーカス(23)(3/6 ページ)

東アジアが世界の半導体製造の中心

ここまで見てきたように、半導体製造装置市場においては、前工程も後工程も、東アジアの4地域が上位を独占している。製造装置全体の売上高に占める東アジアのシェアも、70〜80%を占めている。従って、製造装置市場の観点から言えば、東アジアが世界の半導体製造の中心となっていることが分かる。

要するに、やや乱暴な言い方をすれば、世界の半導体の約80%を東アジアで製造する時代が到来しようとしている。ただし、米中ハイテク戦争は依然として収まる気配がないため、中国の装置市場が予測通りに成長するかどうかは分からない。さらに、2020年に入って新型コロナウイルス騒動が起きたため、東アジア各地域での設備投資がスローダウンする可能性も否めない。

東アジア各地域の役割

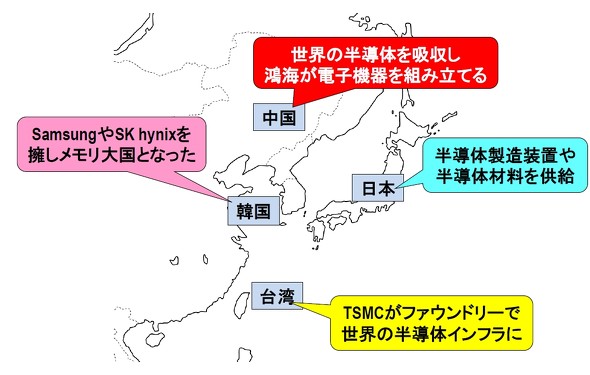

先行きに不透明感はあるものの、東アジアが世界の半導体製造の中心となっているのは確実であろう。それでは、東アジアの各地域は、それぞれ、どのような役割を担っているのだろうか? 簡単にまとめれば、図5のようになる。

本格的なビッグデータの時代の到来とともに、メモリ市場が爆発的に成長したことから、SamsungとSK hynixがある韓国がメモリ大国となった。台湾のTSMCはファウンドリーの売上高で圧倒的な地位を築き、世界の“半導体のインフラ”になった。「世界の工場」となった台湾の鴻海(ホンハイ)精密工業が主に生産拠点を置く中国が、世界の半導体の3分の1以上を吸収し、各種の電子機器を生産している。日本は、半導体生産高シェアの低下が止まらないが、半導体製造装置、その部品や設備および半導体材料で依然として強みを発揮している。以下で、これらの詳細を論じる。

東アジアがメモリ市場のシェアを独占

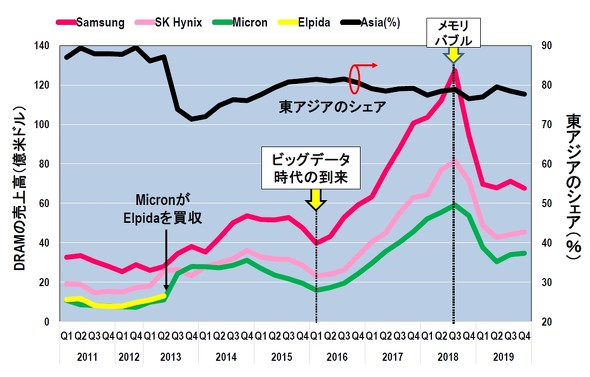

図6に、DRAMの企業別売上高の推移と東アジアのシェアを示す。日本で唯一のDRAMメーカーだったエルピーダメモリは、2012年2月に経営破綻し、2013年7月に米Micron Technology(以下、Micron)に買収された。そのため、旧エルピーダ広島工場で製造されるDRAMは、Micronにカウントすることにする。

実質的に3社に集約されたDRAMメーカーの売上高は、本格的なビッグデータの時代に入った2016年Q1から急激に拡大し、2018年Q3にピークアウトする。しかし、2019年Q1に底を打って回復し始めている。

このように、大きくアップダウンはあるが、常に、東アジア(というより韓国)のDRAMシェアは、2015年以降、80%前後で推移している。

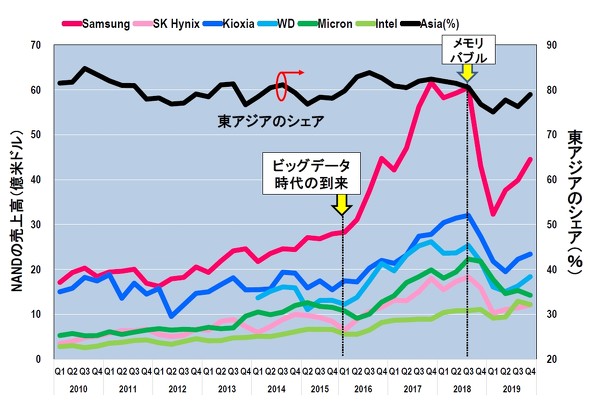

次に、NANDの企業別売上高の推移と東アジアのシェアを見てみよう(図7)。ここで、キオクシア(旧東芝メモリ)と米Western Digital(WD)については、両者の売上高を合計し、東アジアのシェアにカウントすることにする。というのは、どちらのNANDも四日市工場で製造されているからである。

2010〜2012年頃までは、キオクシアとSamsungのNANDの売上高は、ほぼ互角だった。ところが、次第に両社の差が拡大していく。

また、DRAMと同様に、2016年Q1〜Q2頃から、全てのNANDメーカーの売上高が増大し、2018年Q3〜Q4にピークアウトする。しかし、2019年Q1〜Q2以降、全てのNANDメーカーの売上高は回復していく。

そして、DRAMと同じようにアップダウンはあるが、東アジアのNANDのシェアは、常に80%前後で推移している。国別では韓国、企業別ではサムスン電子のシェアが圧倒的に大きい。

以上をまとめると、DRAMもNANDも、メモリでは、東アジアが80%前後のシェアを独占している。国別では韓国、企業別ではサムスン電子が圧倒的である。

Copyright © ITmedia, Inc. All Rights Reserved.

記事ランキング

- 重量はクジラ級! 超巨大な高NA EUV装置の設置をIntelが公開

- JDI、次世代有機ELディスプレイ「eLEAP」を24年12月に量産開始へ

- 2023年の世界半導体売上高ランキングトップ20、NVIDIAが初の2位に

- 中国政府の「Intel/AMD禁止令」、中国企業への強い追い風に

- パワー半導体向けウエハー市場、2035年に1兆円台へ

- 「GPT-4」を上回る性能で、グラフィカルな文書を読解するLLM技術

- どうする? EVバッテリー リサイクルは難しい、でもリユースにも疑問

- Intelが高NA EUV装置の組み立てを完了、Intel 14Aからの導入に向けて前進

- 全固体ナトリウム電池の量産化に向けた新合成プロセスを開発、大阪公立大

- TSMC、24年Q1は増収増益 地震の影響は「最小限にとどまる」