日本最高峰のブロックチェーンは、世界最長を誇るあのシステムだった:踊るバズワード 〜Behind the Buzzword(9)ブロックチェーン(3)(4/10 ページ)

クレジット市場の信用の弱さを露呈した「リーマンショック」

さて、このクレジット市場における信用のネットワークを使い倒したものこそ、あのサブプライムローン債権でした。ここからは、そのクレジット市場の信用が、どのように壊れていったのかを、サブプライムローンから始まり、リーマンショックに至る事例でご紹介しましょう。

サブプライムローンとは、クレジットカードで延滞を繰り返す信用力の低い個人や低所得者層を対象にした住宅ローンです。「そんなローンが成り立つのか?」と思いますが、基本的には(1)金利が高い(初年〜数年は安く設定している)、(2)住宅の価格が高騰し続けていた(住宅バブル)ので、支払いができなくなっても、家を売り払えばペイできたし、さらに自宅を担保にして新規の借入までできたのです(すごい話です)。

ただし、これは、住宅の価格が高騰している期間しか、通用しない方法です。

「あの国は、ほんの10数年前の、日本のバブル崩壊を学ばなかったのか?」とも思いますが、まあ、私も含めて、バブル景気に対して、人間は恐ろしく低能になってしまう生き物のようです ―― 記録にある古いもから3つ挙げれば、チューリップの球根(オランダ 1637年)、ミシシッピ計画(フランス 1719年)、南海会社バブル事件(イギリス 1720年)などがあります。

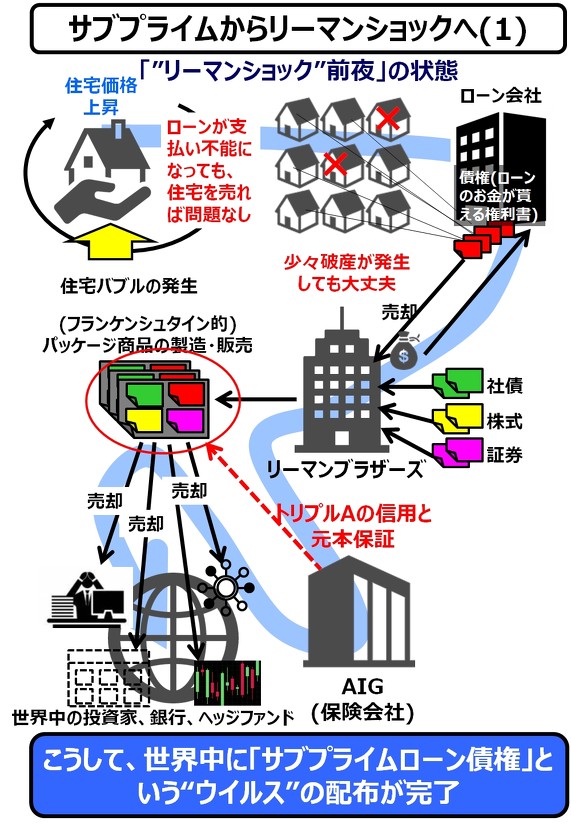

それはさておき、まずは、サブプライムローン債権とリーマンブラザーズの関係を、図に書いてみました。

住宅の値段が上がる続ける限り、サブプライムローンの利用者は、仮にローンが払えなくなったとしても、ローン支払い中の自宅を担保にして借金ができ、その借金でローンの返済ができます ―― え? 何だって? 江端、お前、私をだまそうとしていない? と思われるかもしれませんが、中古住宅が、新築時よりも高値になっている(という気持ち悪い)状態が、本当にあったのです。まずはこれを信じてください。

で、こういう状態であれば、サブプライムローンは、クレジットカードで延滞を繰り返す者が債務者であったとしても、心配いりません。だって、ローンの踏み倒しはありえないからです ―― 住宅の値段が上がり続ける限りは。

で、このサブプライムローン債権(前述した、「威嚇/どう喝/再販」する権利)を大量に購入したのが、リーマンブラザーズです。もちろん、サブプライムローン債権は、それなりにリスクのある債権ではありました。ローンの債務者が、「クレジットカードで延滞を繰り返す信用力の低い個人や低所得者層」だったからです。

で、リーマンブラザーズは、考えます。「これ、別の債権と合わせてパッケージ商品にすれば、よくね?」と。

で、リーマンブラザーズは、この「サブプライムローン債権」に、「社債」「株式」「証券」を含めたパッケージ商品を作ってしまいます。これで、危ない「サブプライムローン債権」は見えにくくなります(←これ、後で重要になるので覚えておいてください)。いわば、「フランケンシュタイン債権」とも呼べるようなものになっていました。

さらには、そのパッケージ商品を、別のパッケージ商品と組み合わせることで、サブプライムローン債権が外部から見えないようにしてしまう商品まで作ってしまいます(一説によると、パッケージ商品の説明書は、100ページ以上にも及ぶような、複雑怪奇なものになっていたそうです)。

さらにここに、もう一人の役者である、保険会社AIGが入ってきます。リーマンブラザーズは、この「フランケンシュタイン債権」に、最高の格付けAAA(トリプルA)を付与します。加えて元本保証まで行いました。

ここまで完璧に出来上がったパッケージ債権は、世界中の投資家、銀行、ヘッジファンドに、バカ売れします ―― 「サブプライムローン債権」という名のウイルスが仕込まれた債権が。

こうして、「”リーマンショック”前夜」はその準備を完了します。

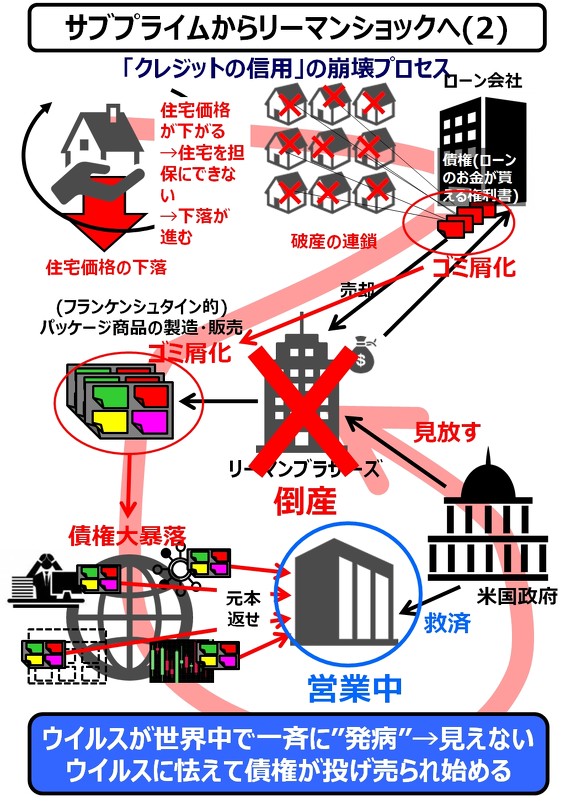

そして、悪夢は、FRB*)が、行き過ぎたバブルを締め尽けようと、民間の銀行への貸付金利の引き上げを決定した時に始まりました。

*)FRB:連邦準備理事会。「米国版の日銀(のエライ人たちの集り)」という認識でOKです。

金利が上がれば、銀行はお金を借りなくなり、街中の現金(ドル)が減ります。ドルが減れば、消費が冷え込みます。消費が冷え込めば ―― そうです、住宅の購買意欲が下がるのは当然です。

こうして、「住宅の値段が上がる続ける限りは」の、「終わりの始まり」が、始まったのです。

こうなると、まず住宅のオーナーはで住宅を使った借金はできません。安くなった住宅の売価ではローンを支払えないからです。こうして、かつてのオーナーたちは、住宅から追い出され始めます。

しかし、かつてのオーナーを住宅から追い出したところで、その住宅は当初の値段よりも下落し、その下落にもかかわらず、買手が付きません。つまり、「サブプライムローン債権」を持っていても、全然うれしくない、という状況になっています。それどころか、売れない住宅を持ち続けなければならない、という不良債権を抱えなければならないことにもなるのです。

そんな債権いるか! 二束三文でも構わん! とっとと、売っぱらっちまえ!

と、まあ、ラブプライムローン債権を、単体で持っていた人は、損を覚悟でそれをたたき売ることができたかもしれません。

その時、世界中の投資家、銀行、ヘッジファンドが、気が付きます。「おい、あのリーマンブラザーズが作った(フランケンシュタイン)パッケージ債権、ウチも持ってなかったか?」と。

部下:「ぶ、ぶ、部長、大変です! 例のリーマンのパッケージ債権、うちの社も大量に保有していましたぁ!!!」

部長:「なんだと! で、サブプライムローンの比率はどれくらいだ!?」

部下:「分かりません!」

部長:「分からないって……どういうことだ!? パッケージのマニュアルにはどうかいてあるんだ」

部下:「それが、複雑な数式や、山のような付帯条件が記載されていて……意味不明です!!(こんなの、一体世界で誰が理解できるというんだ。この商品の開発者以外には、いや開発者でも分かるような代物じゃねーぞ)」

部長:「安くても構わん! 全部、売っぱらっちまえ!!」

部下:「分かりましたぁ〜〜〜〜!」

サブプライムローン債権分だけの被害で済むならよかったのですが(いや、良くはないですが)、そのフランケンシュタインパッケージ証券の中には、他の社債や株式や証券も入っています。そして、これらも一斉に市場に放出されることになってしまったのです ―― 当然、それらの債権も、暴落の巻き添えを食うことになります。

こうして、世界中のお金の流れが止まり、金融機関が次々と潰れ、連鎖的に世界中が深刻な不況に陥ることになりました。そして、「次のリーマンブラザーズはどこだ?」探しが始まり、世界中の金融機関が貸し渋りや貸し剥しをして、中小企業が次々と倒産していきました。

さらに世界で一番信用のある”日本円”が、世界中から買われまくり、その結果、我が国は円高に突入。輸出産業の経営を直撃しました。完全に「流れ玉」です。

サブプライムローン債権の筆頭引受元であった、リーマンブラザーズの負債総額は60兆円に達しました(ちなみに我が国の国家予算(一般会計)はざっくり100兆円です)。

ここにリーマンブラザーズ、AIGに次ぐ、第3の役者、米国政府が登場します。米国政府は、AIGは救済(政府の管理下と)しましたが、リーマンブラザーズは見捨てました(この辺の事情については、割愛させて頂きます)。

さて、先ほど話に登場してきた、ノーベル経済学賞の受賞者であるマイロン・ショールズさんですが、受賞の対象となった自らの金融工学の理論を実践し、ノーベル賞から1年足らずで自分の運用するヘッジファンドを倒産させるに至り、世界中に衝撃を与えました(ノーベル賞の権威に、泥を塗ったことになったでしょう)。

これらのことから分かるように、人為的に作り出した「最初から、どこかが壊れることが折り込み済みの信用」であっても信用ならない、という事実です。クレジットの信用も、おおよそ完璧とは縁遠いものだったのです。

クレジット市場の信用とは、たかだか ―― とは言い過ぎかもしれませんが ―― ある一国の住宅ローンの債権の不良化だけで、世界中を不況に陥れるような「ヤワな信用」だったのです。加えて、平時においては正しく機能するものの、想定外では役に立たないどころか、悪い方向に加速する「”信用ならない”信用」なのです*)。

*)ついでに、太平洋戦争中の米国の株価について調べてみたのですが、平時と変わらない株価の推移だったようです。つまり ―― 当時の米国の市場は、開戦から終戦に至るまで、『日本なんか目じゃねーよ』と思っていたということです(ちょっとムカつきます)。さらに、ミッドウエー開戦(大本営発表「大勝利」、実体は「壊滅的敗北」後に、日本の株価が下がっていた)、など、興味深いネタ満載です。

Copyright © ITmedia, Inc. All Rights Reserved.

記事ランキング

- 中国政府の「Intel/AMD禁止令」、中国企業への強い追い風に

- 2023年の世界半導体売上高ランキングトップ20、NVIDIAが初の2位に

- JDI、次世代有機ELディスプレイ「eLEAP」を24年12月に量産開始へ

- 重量はクジラ級! 超巨大な高NA EUV装置の設置をIntelが公開

- 全固体ナトリウム電池の量産化に向けた新合成プロセスを開発、大阪公立大

- パワー半導体向けウエハー市場、2035年に1兆円台へ

- Intelが高NA EUV装置の組み立てを完了、Intel 14Aからの導入に向けて前進

- わずか3個のLSIでモバイル超音波診断装置を実現、ソシオネクスト

- TSMC、24年Q1は増収増益 地震の影響は「最小限にとどまる」

- 「GPT-4」を上回る性能で、グラフィカルな文書を読解するLLM技術