上場延期のキオクシア、その理由と再挑戦に必要なこと:大山聡の業界スコープ(35)(1/2 ページ)

なぜキオクシアホールディングス(キオクシア)は上場を延期したのか。何が問題だったのか。キオクシアは恐らく上場に再トライすると思われるが、首尾良く上場させるためには何が必要なのか。今回はこの点について私見を述べてみたい。

2020年10月20日、SK hynixはIntelからNAND型フラッシュメモリ事業を90億米ドル(約9500億円)で買収すると発表した。買収完了は2025年と長い時間を要する見込みだ。

その一方で、キオクシアホールディングス(以下、キオクシア)は2020年10月6日予定していた上場を延期した(9月28日)。NANDフラッシュ市場においてキオクシアは、約9500億円の値が付いたIntelの2倍のシェアを誇っている。仮にキオクシアが予定通り上場していれば、2兆円前後の時価総額がついていたはずである。にもかかわらず、なぜキオクシアは上場を延期したのか。何が問題だったのか。キオクシアは恐らく上場に再トライすると思われるが、首尾良く上場させるためには何が必要なのか。今回はこの点について私見を述べてみたい。

時価総額2兆円規模の企業が誕生するはずが……

| 社名 | シェア |

|---|---|

| Samsung Electronics | 35.9% |

| キオクシア | 19.0% |

| Western Digital | 13.8% |

| Micron Technology | 11.1% |

| SK hynix | 9.9% |

| Intel | 9.5% |

| その他 | 0.8% |

| 出典:Omdia | |

調査会社Omdiaによれば、2019年の世界NANDフラッシュ市場規模は460億米ドルであり、市場シェアは右表のようになっている。

Samsung Electronicsがトップシェアで、キオクシアが2位につけている。だが、SK hynixがIntelのNANDフラッシュ事業を統合するとシェアは19.4%となり、わずかながらキオクシアを抜いて2位に浮上する計算だ。

買収完了予定の2025年にこの市場がどうなっているのか、各社のシェア争いがどうなっているのか、現時点では予想がつかない。ただ、注目すべきは9.5%シェアのIntelの同事業に90億米ドルの値段がついたことである。株式公開買い付け(TOB)ではなく2社間の交渉であり、諸々の駆け引きの結果に合意された値段なので、市場取引価格とは必ずしも連動しない部分はあるだろう。しかし、汎用品であるメモリ市場において、9.5%シェアの事業にそれだけの価値があるのであれば、19.0%シェアのキオクシアには、その2倍の価値はあるはずだ。しかもメモリ事業は規模が大きい方が収益的に有利な傾向があるので、2倍の180億米ドル(約1兆9000億円)は「最低でも」主張しうる価値といえるかもしれない。実際にキオクシアの上場によって、時価総額2兆円規模の企業が誕生すると周囲からは期待されていたのである。

しかしキオクシアは9月28日、10月6日に予定されていた東京証券取引所への上場を延期する、と正式発表した。報道では、米政府の取引規制によって、大口顧客であるHuawei向けの売り上げが見込めないことや、新型コロナウィルスの影響で半導体市況の見通しが不透明なことなどが理由に挙げられていた。だが、こうした理由は果たして本当なのだろうか。筆者としてはとても同意できる内容ではない。

NANDフラッシュ市場の現状

キオクシアの上場目論見書によれば、同社の売上高は、2018年度、2019年度とも4割強が「スマートデバイス」(いわゆるスマホ)向け、約4割が「SSD&ストレージ」となっている。そして売上高の10%以上を占める顧客としてApple(24%)、Dell(11%、ただし2018年度のみ)Western Digital(以下、WD)(12%、ただし2019年度のみ)の名前が挙げられている。この中にHuaweiの名前はない。Apple以外のスマホメーカー向けの売上高は約20%という計算になり、この中にHuaweiをはじめとする中国企業が含まれていると推察されるが、上場目論見書に名前の記載がないということは、売上高が10%未満であることを意味づけている。大口顧客であることは間違いないが、上場延期の理由に挙げるのは不自然だろう。

新型コロナウィルスが半導体市況に影響していることも事実だが、NAND市場は特に心配されるような市況にはなっていない。下図は1Gバイト換算の平均単価動向を示したグラフだが、同製品の単価は極めて安定している様子が分かる。コロナの影響さえなければ、スマホやSSDの需要がもっと活性化して、単価の上昇が期待できる局面だったが、そこまでの好況には至っていないのが現状である。

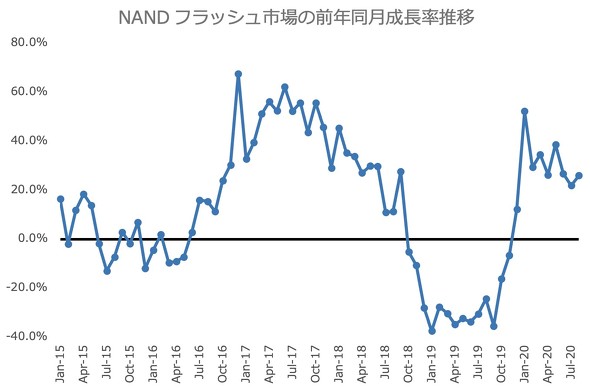

そして下図は、NANDフラッシュ市場の前年同月成長率動向をグラフにしたものである。2019年の不況から脱したNANDフラッシュ市場は、常に前年比20%を上回る成長を維持している。これもコロナの影響さえなければ、前回のピークと同様に同40%以上の成長を期待できる局面だったが、そのレベルには至っていない。

Huawei向けの規制もコロナの影響もマイナス要因には違いないが、これを理由に上場を延期する、という説明には説得力が著しく欠けている。そもそもこれらが本当の理由だとしたら、いずれも短期間でケリがつくような問題ではなく、上場できる条件がいつ整うのか非常に判断が難しくなるだろう。筆者としては、2020年末や2020年度末(2021年3月末)など、できるだけ早いタイミングで上場に再トライすべきだと考えている。

Copyright © ITmedia, Inc. All Rights Reserved.

Special Contents

- PR -Special Contents 1

- PR -Special Contents 2

- PR -記事ランキング

- 半導体メーカーの「悲喜こもごも」 絶好調のTSMC、人員削減のST

- 2024年の半導体市場は21%成長 NVIDIAが初の首位に

- IntelがAltera売却へ、株式51%を米投資ファンドに

- 1インチサイズの全固体電池を10秒で作製 レーザーで加工

- ミネベアミツミが芝浦電子買収へ 「8本槍」戦略強化に向け

- 2035年のウエハー需要を予測する ~半導体も「VUCA時代」に

- ソフトバンクが買収したAmpereの「流転の生涯」をたどる

- AIのデータ転送問題解決に王手、シリコンフォトニクス新興企業

- トランプ政権の「アメとムチ」 Intelは補助金を受け取れるのか

- チップに「水路」を作り冷却液を流し込む 高効率に放熱